Lo que necesitas saber:

El Fobaproa fue un rescate a los bancos mexicanos privados tras la crisis económica y financiera de 1994 que luego se convirtió en deuda pública.

El Fobaproa es y será un tema recurrente porque, entre otras cosas, se trata de una deuda que mexicanos y mexicanas están pagando y pagarán durante varias décadas, así que por acá le echamos un ojo a los archivos para contarles qué es —o qué fue— y qué sí y qué no pasó con este fondo.

Sobre todo porque muchos estaban chavitos cuando fue aprobado o… todavía no nacían.

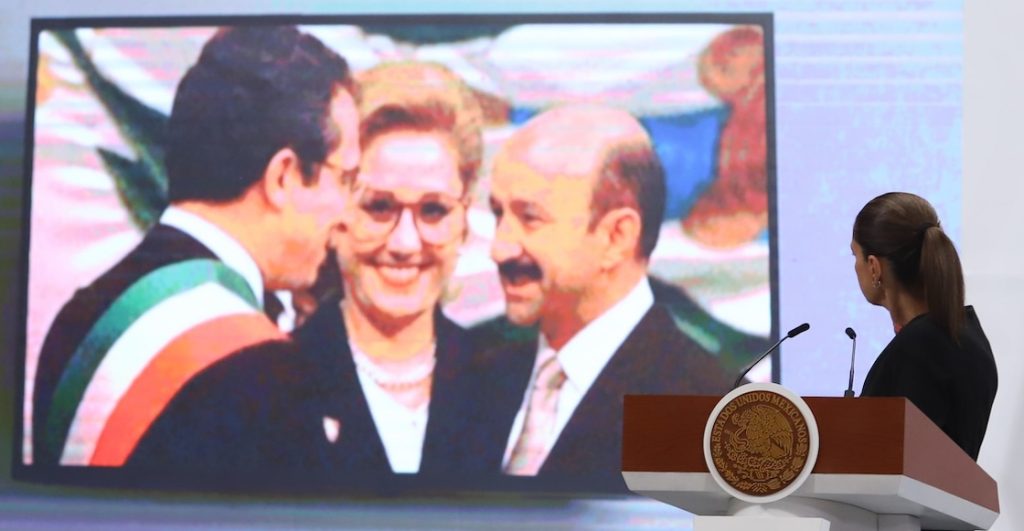

Pero ahora en redes vemos la discusión entre la presidenta Claudia Sheinbaum y el expresidente Ernesto Zedillo, principal promotor del Fobaproa, a raíz del texto ‘México: de la democracia a la tiranía’, en el que critica a la 4T.

Qué sí y qué no pasó con el FOBAPROA

Antes de irnos con las cosas que pasaron con el Fobaproa, les dejamos un poco de contexto para saber cómo es que México adquirió una deuda privada para pagarla entre todas y todos hace casi 30 años.

¿Qué es el Fobaproa?

Se trata del Fondo de Protección al Ahorro que fue creado en 1990 —durante el gobierno de Carlos Salinas de Gortari— y diseñado para enfrentar posibles crisis financieras.

Este fondo entró en acción hasta 5 años después para rescatar a bancos mexas privados declarados en quiebra tras la crisis económica y financiera de 1994, durante el gobierno de Ernesto Zedillo.

Sin embargo, como el Fobaproa no se daba abasto en sanear a los bancos, en 1998 se convirtió en una deuda pública que terminaría pagando la ciudadanía mexa.

La deuda de los bancos que pasó a manos públicas se estimó en 552 mil millones de pesos y fue adquirida con el argumento de garantizar la seguridad de los ahorros de los/las cuentahabientes.

¿Cómo nació la idea de crear el Fondo?

La respuesta está en las constantes crisis en las que había caído el sistema económico y financiero de México.

Todo comenzó a finales de la década de los 70 con los cambios en el modelo comercial internacional, la disminución del precio del petróleo, la salida de la inversión extranjera ante los atractivos de inversiones que ofrecían los mercados de otros países.

El crecimiento de la deuda externa y el aumento de las tasas de interés para atraer la inversión extranjera en México —con este incremento, los gobiernos mexas pretendían ofrecer mayores ganancias para las empresas mediante el sistema de créditos.

Pasaron los años y la cosa no mejoró ni con la nacionalización de los bancos. En los 80 México cayó en una recesión que el gobierno de Carlos Salinas de Gortari pretendió revertir con el Tratado de Libre Comercio.

La idea era que el TLC trajera inversión extranjera directa a México y, de esta manera, ayudar en su recuperación económica, explican Susana Chacón y Humberto Banda del Colmex en ‘La crisis financiera mexicana de 1994: una visión política-económica‘.

Además de esa jugada, el gobierno de Salinas le entró a la economía de la liberación o, en otras palabras, le quitó funciones al mismísimo Estado para que entrara cada vez más la inversión privada.

Hubo un gran gasto en obras públicas, se emitieron bonos de manera histórica y se volvió a privatizar la banca.

No obstante, la situación económica no mejoró. Y en ese contexto —y con esas experiencias— es que se crea el Fobaproa.

1994

Las cuestiones financieras no fueron las únicas que abrieron las puertas a la crisis de 1994.

Otros factores que impactaron en la economía e influyeron para ahuyentar la inversión extranjera privada fueron los hechos de violencia en las elecciones de 1994.

Los asesinatos del candidato presidencial Luis Donaldo Colosio y del secretario General del PRI José Francisco Ruiz Massieu. Además del levantamiento del EZLN en Chiapas.

Se supone que uno de los elementos que integran una economía sana es la estabilidad política y social de un país, cosa de la que carecía en aquel momento México.

Cosas qué sí pasaron con el Fobaproa

Bancos en quiebra

Hacia 1994 la cosa ya se había vuelto un despapaye. El aumento de las tasas de interés —que en un inicio pretendían atraer la inversión extranjera— se volvió desproporcional.

La cartera vencida —o sea, los créditos o deudas que no son pagados en tiempo y forma en la fecha de su vencimiento— iba en aumento debido al incremento de las tasas de interés.

Es decir, las empresas que habían adquirido créditos con altas tasas de interés no estaban pagando a tiempo, generando deudas.

Había una fuerte especulación financiera sobre la nueva privatización de la banca y hubo una fuga de capitales importante —que dejaba sin recursos a los bancos.

Y la devaluación del peso remató con todo, llevando a los bancos privados mexicanos de la quiebra técnica —aquella que un banco declara cuando no puede cumplir con sus obligaciones financieras porque no tiene dinero— a la quiebra oficial.

El gobierno sí rescató a los bancos

Un mes después de la devaluación del peso, a inicios de 1995 el gobierno de Ernesto Zedillo aplicó el Fobaproa para rescatar, salvar y sanear a los bancos que se hundieron en la crisis del 94. Lo hizo comprándoles la cartera vencida.

El Fobaproa no se dio abasto y se convirtió en deuda pública

Cumplir con la cartera vencida no fue tarea fácil. El fondo necesitaba de más recursos por lo que en marzo de 1998 Ernesto Zedillo envió una iniciativa de ley para convertir en deuda pública al Fobaproa.

Morenistas que sí votaron por el Fobaproa

Actualmente militan o forman parte de la fuerza política de Morena, pero estos personajes votaron a favor de la iniciativa de Ernesto Zedillo para convertir el Fobaproa en deuda pública:

- Javier Corral, exdiputado del PAN y hoy senador de Morena.

- Miguel Ángel Navarro Quintero, gober de Nayarit por Morena pero antes diputado del PRI.

Y el pilón lo tenemos con la diputada de Morena Patricia Armendáriz que si bien no votó por el Fobaproa, en aquellos años era vicepresidenta de la Comisión Nacional Bancaria y de Valores y actualmente argumenta que el rescate se hizo porque “los bancos estaban muy débiles” y no había recursos para que el Fobaproa saliera solito a flote.

Se revelaron los lazos entre empresarios y el gobierno

Banca Cremi está en la lista de las auditorías hechas al rescate bancario que operó el gobierno de Zedillo en el periodo del 94-95.

La auditoría en cuestión fue al IPAB (Instituto para la Protección al Ahorro Bancario que fue en lo que se convirtió el Fobaproa después de unos cambios a la ley).

En Banca Cremi estaba como accionista mayoritario el empresario vinculado al PRI Carlos Cabal Peniche, quien años más tarde —de acuerdo con El País en una cita a una entrevista de Milenio— admitió cooperar con sus recursos en las campañas presidenciales de Colosio y Ernesto Zedillo.

Cosas que no pasaron

No hubo completa transparencia

En su momento, este rescate bancario fue cuestionado por la falta de transparencia en su proceso.

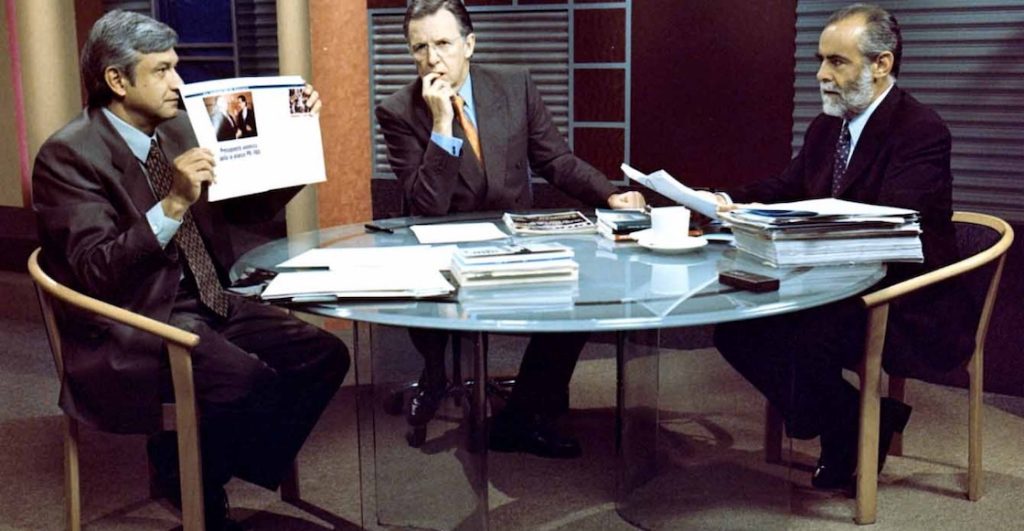

En 1997 el auditor canadiense Michael W. Mackey fue contratado por la Cámara de Diputados para llevar a cabo un informe y una evaluación sobre el Fobaproa.

El mismo Mackey explicó que había tenido broncas para llevarlo a cabo porque los bancos rescatados por el fondo argumentaron el “secreto bancario” para no compartir información.

Finalmente, el informe señaló irregularidades en la selección de los bancos que entraron en el Fobaproa por su alto índice de capitalización o recursos.

El informe detalló que hubo otro banco que acordó no repartir utilidades mientras recibía el dinero del Estado, aunque en 1996 se puso “vivo” y repartió utilidades entre sus accionistas; lo que demostró que el banco en cuestión no debió entrar a este fondo de rescate y que, de hecho, tenía que salir.

El pilón: una gran pregunta

Al final, sabemos que el gobierno de Ernesto Zedillo tuvo de dos sopas: nacionalizar la banca o usar un fondo que realmente no iba a poder sanar las deudas de los bancos.

Ante la segunda opción, la economista Eugenia Correa preguntó en el texto ‘Crisis y rescate bancario: Fobaproa’:

“Si los mexicanos debemos de sacrificarnos para rescatar la actividad bancaria, ¿por qué no participamos como sus propietarios y sus principales usufructuarios?”

De acuerdo con la Secretaría de Hacienda, los mexicanos y las mexicanas han pagado 2 billones de pesos por el Fobaproba y lo que falta.